“提前还贷”咋又双叒上热搜?!

对于个人房贷提前还款潮,短期内银行不乐意看到,所以有了关闭线上预约提前还款渠道等消极应对措施。不过,也有银行逆势而上,如某家以零售贷款为主业的大型银行主动下调存量客户房贷利率,存量客户和新增客户同步进入“3时代”,获得客户的好评,毕竟大家都是经济学上的“理性人”。

进入2023年后,提前偿还房贷现象进一步成为银行和媒体等重点关注的一种“潮流”,并引发社会各方热议和解读。那么,当前部分个人房贷客户提前还贷的直接核心原因为何?是什么导致了这种“潮流”的兴起?

2022年四季度开始,部分个人房贷客户到银行办理或预约提前还贷的现象开始明显增多。通过央行的季度《贷款投向统计报告》我们可以看到对应数据:去年三季度末金融机构个人房贷余额38.91万亿元,到了四季度末余额只有38.80万亿元,即3个月之内净减少约1100亿元(相关详情见附图一)。这是个人房贷多年以来首次出现季度负增长。

进入2023年后,提前偿还房贷现象进一步成为银行和媒体等重点关注的一种“潮流”,并引发社会各方热议和解读。作为金融从业人员,笔者认为当前部分个人房贷客户提前还贷的直接核心原因在于价格(包括存款贷款利率和资产收益率等)的现实与预期变化,因为价格机制是市场经济的核心机制,而目前正处于利率市场化加速的转折期。

(附图一)

(附图一)住房贷款利率下行影响

首先,从五年期LPR的变化看。因为个人房贷利率定价是以此为锚的。2019年实行新的LPR,当时五年期利率为4.85%。虽然在2020年由于疫情等原因LPR下行明显,不过至2021年末五年期LPR尚有4.65%。2022年之内五年期LPR分别在1月份、5月份和8月份进行了3次下调,最后下降至目前4.30%的历史低值。

其次,从实际房贷平均利率看。以2018年以来各季度末月份的个人房贷平均利率为例,2018年3月至2022年3月数值在5.34%至5.75%之间波动,此后才降到5%以下。其中,2022年6月和9月个人房贷平均利率分别为4.62%和4.34%(相关详情见本文附图二)。从去年四季度开始,受购房与房贷需求下降影响,部分城市的首贷优惠利率已经降到4%以下,其中个别达到了3.7%,进入“3时代”。笔者预测去年12月房贷平均利率在4.20%左右,因为央行已披露全年个人房贷平均利率为4.26%。

(附图二)

(附图二)再次,从不同贷款利率差值看。2018年和2019年各季度末的月份,个人房贷平均利率一般低于同期贷款加权平均利率,或者略高一点;但是2020年以后,个人房贷利率相对后者更高,其中最高差值达到93个BP;直到2022年9月二者持平,差值为零。这种前后较快的价格差异的变化,会让金融消费者产生心理落差。

更直白地说,纵向比较,在较高利率时获得房贷的居民更会认为价格不够合理;横向比较,首次房贷这类客户其实比一般中小企业可能更优质、却以更高利率获得贷款,他们也会感觉不够合理,因此在可能的情况下干脆一还了之。

从金融理论上看,当利率进入下行周期时,银行贷款客户一般会缩短其借款的久期,包括提前偿还本息、以新的短期贷款替代长期贷款、以低利率贷款替代高利率贷款(前者如目前的个人经营性贷款)等方法,以减少利息支出。

一定程度上客户借款和购房一样是“买涨不买跌”,所以我们看到在人口总量因素(长期与短期双重)和人口收入因素(短期)影响下,2022年商品住宅销售面积增速已经陡降(相关详情见本文附图三)。房产市场的供求关系变化将影响价格(多数区域表现为下降)及心理预期变化,进而影响对房贷利率的感受与预期变化。

(附图三)

(附图三)商品住宅价格变化影响

房贷利率涉及居民负债的财务成本,商品住宅价格则涉及购房的直接成本,二者还具有相关性;同时从行为经济学角度分析,二者的上行或者下行变化,会对房贷客户和其他购房者的“心理账户”产生影响。

在房价上行周期,投资性购房需求肯定是上升的,所以多年前有不少“房叔”和“房姐”之类人物的出现。而自住性购房(包括首次购买和改善性购买)需求同样会上升,因为后期相对前期的价格差为正数,即购房者的“心理账户”会产生“收益”的感受。“再不买,很快就会涨价了”,一句简单的营销话术就可以“助推”交易行为的发生。

相反,当房价进入下行或者停滞(相对消费物价上涨仍然是下降)周期,原有购房者的心理账户上会出现“亏损”感受(相当于银行投资资产出现浮亏),因此经常可以看到有的楼盘降价后、之前的购房者会去售楼部“说理”;前文中已经分析,对于贷款购房者来说,受贷款利率与房价下行的双重影响,其心理变化表现更加明显。

从宏观视角看,2001年至2021年期间,全国商品住宅平均价格是持续上行的(不考虑复杂的区域差异),而2018年以来上行趋势放缓,到2022年开始出现负增长。据统计部门官方数据,2022年全国商品住宅销售面积114631万平方米,同比增长-26.8%;销售金额116747亿元,同比增长-28.3%;由此测算全国住宅均价为10184.6元/平方米,同比下降2.0%(相关详情见本文附图四)。

这成为居民购房意愿下降的重要影响因素(且可能形成循环影响),也使得有房贷的居民在对比了住宅资产“收益”与相关利息财务成本之后,更感觉“收益不能覆盖成本”和“划不来”而推动了提前还贷。

(附图四)

(附图四)居民财富收益下行影响

如果就“房子和房贷”来说“房和贷”,还不足以较全面地解释提前还贷成潮的原因;我们可能需要站到住户部门资产负债表和现金流量表的宏观角度来分析,因为尽管房产是其最主要的资产,但是占比还是相对有限。据中泰研究院研究,2021年末我国住户部门的总资产中,实物资产(房产、汽车、收藏等)和金融资产分别占比为67.8%和32.2%;前者中房产占比约94.3%;后者中占比最多的是存款50.2%,然后是理财、保险和股票分别占比12.5%、11.6%和11.0%。

先说股票,2022年以散户为主的住户部门实现正收益的相对不多。以上证指数为例,2021年最后一个交易日为3639.78点;2022年最后一个交易日下跌至3089.26点。这一年估计不少股民是被“收割”了。

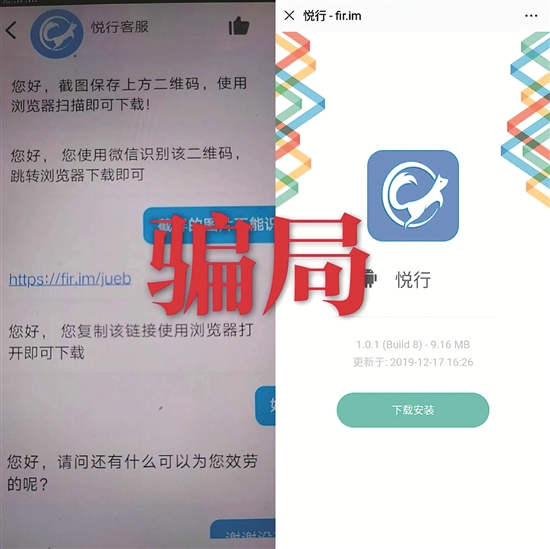

再说理财,2022年四季度银行理财产品遭遇到罕见的大面积净值下跌(全年回报为负的理财产品有3104只、占比23.29%),让许多财富管理客户大额赎回;全年收益率大于5%的理财产品仅397只、占比仅2.98%。

最后说存款,虽然相对前两种投资来说利息收益更为稳定,所以去年居民的储蓄存款增长非常强劲,全年同比增长17.4%,是2009年后的增速最大值,从整体上说住户部门“有钱还贷”;但是存款利率下行仍然明显,特别是2022年9月多家大行先后发布公告下调其RMB存款挂牌利率。以JT银行三年期定期存款产品为例,2021年12月利率为3.50%;2022年8月下调至3.35%,至2022年11月只有3.25%。2023年开门红期间仍然还是3.25%。

(附图五)

(附图五)而在居民各类资产收益率呈现下行趋势的背后,是无风险收益率的明显下行。据央行《2022年金融市场运行情况》数据,去年12月末,十年期国债收益率2.84%;虽然比上年同期上行6个BP,但是仍然处于历史相对低位(相关详情见本文附图)。同期银行间同业拆借月加权平均利率为1.26%,同比下行76个基点,反映出去年商业银行的同业资产收益率呈现下行趋势。

前文已经指出,当前提前还贷成潮的直接核心原因在于资金与资产的价格(存款贷款利率和资产收益率)变化;其实间接核心原因也在于价格变化,不过是劳动力的价格,即工资等收入增长明显放缓,同时年轻人的就业预期不强。这就体现在住户部门的现金流量表上,工资收入现金流与投资收益现金流的变化。

结语

对于个人房贷提前偿还陡然成潮,短期内商业银行经营者可能是不乐意看到的。所以有的采取了消极方式,诸如关闭线上预约提前还贷通道、通过媒体和“专家”建议“提前还贷不可取”等;不过也有的采取了积极应对措施。例如,近期某家以零售贷款为主业的大型银行主动在诸多城市下调存量客户房贷利率,即存量客户和新增客户同步进入“3时代”,获得客户的好评,毕竟大家都是经济学上的“理性人”。

站在更为长期、宏观的视角观察,当前住户部门一定程度上对资产负债表进行缩表,是对过去部分居民负债过度扩张、杠杆率过度提升的一种修正,不一定不利于银行的长期高质量发展,因为居民的财务更稳健,银行的经营也会更稳健。